Obligacje korporacyjne – czarodziejskie zaklęcie w poszukiwaniu bezpieczeństwa

My Polacy, kochamy bezpieczeństwo, przynajmniej gdy mowa o inwestowaniu. Na podstawie rozmów z klientami czy potencjalnymi klientami oraz z relacji innych osób, które pracują w branży finansowej można podsumować, że są trzy słowa, które używane są jako synonimy bezpieczeństwa: bank, nieruchomości, obligacje (w tym obligacje korporacyjne).

O ile kwestię trzymania 600 miliardów w bankach, na realnie ujemnych stopach procentowych już kilkukrotnie poruszałem, to temat lokowania w nieruchomości i – coraz popularniejsze obligacje korporacyjnych – jeszcze nie. A to właśnie te dwa kierunki najczęściej padają podczas rozmów z osobami, którym zaczyna doskwierać niskie oprocentowania lokat. Zatem rzut oka na obligacje.

Dla wielu pod tym pojęciem kryją się instrumenty gwarantowane przez skarb państwa, co automatycznie wiąże się z ich maksymalnym bezpieczeństwem. I rzeczywiście, gdy mowa jest o obligacjach skarbowych. Emitowane i gwarantowane są one przez państwa, a ich wycena, która wyrażana jest miarą rentowności, jest rynkową wyceną wiarygodności danego kraju. Wyższa rentowność oznacza, że kraj jest uważany za mniej wiarygodny kredytowo. Dla przykładu: rentowność 10-letnich obligacji Niemiec wynosi w chwili pisania tego artykułu 0,516%, a tureckich 10,31%. (wyceny z dnia 25 lipca 2017)

Dla przypomnienia obligacje to inaczej dług, który zaciąga państwo, aby pokryć swój deficyt budżetowy. Ale dług emitują też samorządy lokalne, miasta oraz firmy. Zastanawiające jest, że do długu korporacyjnego duża część inwestorów podchodzi jak do obligacji skarbowych, czyli jest przekonana o bezpieczeństwie i niskim ryzyku.

Pożyczanie pieniędzy firmie, czyli obligacje korporacyjne

Rynek obligacji korporacyjnych dopiero się rozwija. Emisje dzielą się na prywatne i publiczne. Te prywatne nie mogą być skierowane do większej liczby podmiotów niż 149 i wiążą się z koniecznością dopełnienia mniejszej liczby formalności. Tę wersję stosują przede wszystkim mniejsze firmy, które potrzebują kilka milionów by zrealizować jakieś przedsięwzięcie.

Emisje publiczne są na ogół większe, informacje o nich szeroko spotykane, a wyemitowane obligacje korporacyjne mogą być następnie dopuszczone do obrotu na giełdzie Catalyst. Notowanie obligacji na tym rynku daje możliwość szybszego wyjścia z inwestycji poprzez sprzedaż tych papierów wartościowych. Trzeba jednak pamiętać, że możliwość szybkiego zbycia lub nabycia obligacji na rynku wtórnym, jest niewysoka.

Dlaczego firmy sięgają po takie źródło finansowania gdy można wziąć kredyt bankowy? Otóż i tak i nie. Z jednej strony małe firmy, które przedstawią odpowiednie zabezpieczenie lub duże uznane korporacje, na ogół nie mają kłopotu z uzyskaniem kredytu, o tyle przedsiębiorstwa, które dopiero aspirują żeby z małego stać się średnim, są przez banki uznawane za bardziej ryzykowne. Dlatego emisja obligacji korporacyjnych to często szybszy i bardziej elastyczny sposób finansowania przedsięwzięć niż kredyt bankowy.

Warto sobie zdać sprawę, co się dzieje z pieniędzmi, które zapłacisz za obligacje firmy i skąd mają pochodzić środki na ich wykup i wypłacane odsetki. A to właśnie odsetki w wysokości 5%, 7% a czasem i 9% są tym, co przyciąga klientów. Jeżeli znasz branżę, markę lub podoba ci się i rozumiesz model biznesowy, który chcesz finansować, to warto rozważyć taką inwestycję. Dodatkowymi wskazówkami mogą być ewentualne zabezpieczenie emitowanych obligacji. Często jest to hipoteka na nieruchomości, cesja z realizowanego kontraktu lub poddanie się egzekucji z majątku głównego udziałowca.

Celem podejmowania działalności gospodarczej czy realizowania nowatorskich przedsięwzięć jest przyniesienie przychodu, który w znacznym stopniu pokryje poniesione koszty. Warto się zastanowić co może ewentualnie stanąć na przeszkodzie przedstawionej w memorandum informacyjnym, czyli mówiąc językiem biznesowym – zidentyfikować możliwe ryzyka (m.in. kredytowe, prawne, gospodarcze, walutowe, płynności, związane z czynnikiem ludzkim, sezonowości, itd.) Dopiero po ich rozpoznaniu, świadomie i zgodnie ze swoją wiedzą i doświadczeniem, można podjąć decyzję inwestycyjną.

Różne sposoby inwestowania w obligacje przedsiębiorstw

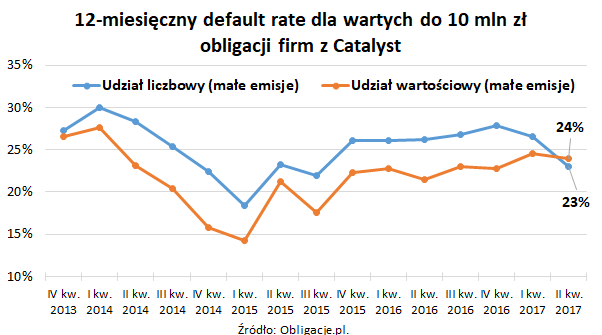

Emisje obligacji mają najczęściej progi minimalnego zapisu. Popularną kwotą jest 20 tys. złotych. Dla inwestora indywidualnego ma to znaczenie o tyle, że gdy dysponuje kwotą 50 tys. złotych i wolą inwestowania w obligacje korporacyjne, jego możliwość dywersyfikacji ogranicza się do posiadania w portfelu dwóch lub trzech emitentów. W razie zrealizowania się któregoś z ryzyk i w efekcie braku wykupu, portfel inwestora uszczupla się o kwotę, którą zainwestował. Według portalu obligacje.pl w ostatnim roku wśród emisji do 10 milionów złotych średnio co czwarta emisja kończyła się brakiem wykupu. Wśród dużych emisji wskaźnik ten jest znacząco niższy i wynosi 11,7% liczby emisji i tylko 0,9% w ujęciu wartościowym.

Alternatywną formą inwestowania w tą klasę aktywów jest wykorzystanie funduszy obligacji korporacyjnych.

Po pierwsze: selekcja emitentów do portfela. Zarządzający i zespoły analityków dysponują odpowiednią wiedzą, doświadczeniem i narzędziami do właściwej oceny ryzyka danej spółki. Po drugie: dywersyfikacja. Fundusz inwestycyjny dysponuje znaczną kwotą dlatego w jego portfelu może znajdować się na przykład 50 różnych emisji, na które dodatkowo nałożone są limit dotyczące branż czy powiązań kapitałowych. Wszystko w celu zwiększenia bezpieczeństwa i ograniczenia ryzyka dla pojedynczego inwestora.

Wróćmy do przykładu inwestora dysponującego 50 tys. złotych. Gdy zainwestuje w obligacje za pomocą funduszu, to jego środki będą rozlokowane na przykład na 50 różnych obligacji, na co nie mógł sobie pozwolić podczas samodzielnego uczestniczenia w ofertach prywatnych czy publicznych. Dysponując mniejszą kwotą – na przykład 1000 złotych – inwestor w funduszu otrzyma dokładnie taką samą dywersyfikację. Oczywiście i w tym przypadku mogą pojawić się spółki, które nie wykupią swoich obligacji. Jeżeli założymy scenariusz, w którym fundusz w całości odpisuje dane obligacje od swojej wartości, to jeżeli stanowiły one 2% całego portfela, to może to oznaczać właśnie taką stratę dla inwestora.

Przeciwnicy tej formy inwestowania w obligacje zapewne podkreślą, że wiąże się ona z opłatami za zarządzanie takim funduszem inwestycyjnym. To do inwestora należy ocena, czy cena jaka płaci za pracę zarządzających jest warta zwiększonego bezpieczeństwa, płynności ulokowanych środków oraz zaoszczędzonego czasu, który musiałby poświęcać na analizę i monitoring swojego portfela obligacji.

Nie wszystko złoto co się świeci…

Przytoczone powyżej argumenty i informacje to jedynie zarysowanie tematu dotyczącego obligacji. To, na co najbardziej pragnę zwrócić uwagę, to różnorodność obligacji i aspektów związanych ze skutecznym inwestowaniem. Wysokie oferowane odsetki są kuszące, ale warto mieć świadomość, że wyższy obiecywany zysk, to zawsze wyższe ryzyko. Z drugiej strony: nie zawsze powinno to nas odstraszyć. Jeżeli rozumiemy firmę i jej pomysł oraz znamy branżę, to czasami ”gra jest warta świeczki”. Ważne, żeby mieć świadomość ryzyka z tym związanego. Inwestowanie za pomocą funduszu zdejmuje z inwestora część obowiązków i może być dobrym rozwiązaniem, w sytuacji gdy nie mamy czasu, ani wiedzy żeby samodzielnie zbudować zdywersyfikowany portfel obligacji przedsiębiorstw.

Barometr gospodarczy (7-9 dzień każdego miesiąca)

Barometr gospodarczy (7-9 dzień każdego miesiąca)

Raport miesięczny (14-16 dzień każdego miesiąca)

Raport miesięczny (14-16 dzień każdego miesiąca)

Modele inwestycyjne (23-25 dzień każdego miesiąca)

Modele inwestycyjne (23-25 dzień każdego miesiąca)

Ranking funduszy (3-5 dzień każdego miesiąca)

Ranking funduszy (3-5 dzień każdego miesiąca)

Inwestuj przez internet w łatwy sposób (

masz do wybory ponad 1000 polskich oraz zagranicznych

funduszy inwestycyjnych

).

Inwestuj przez internet w łatwy sposób (

masz do wybory ponad 1000 polskich oraz zagranicznych

funduszy inwestycyjnych

).

Skorzystaj z zaawansowanej wyszukiwarki, która w łatwy

sposób pozwala odnaleźć się w naszej ofercie

ponad 1000 polskich oraz zagranicznych funduszy

inwestycyjnych

.

Skorzystaj z zaawansowanej wyszukiwarki, która w łatwy

sposób pozwala odnaleźć się w naszej ofercie

ponad 1000 polskich oraz zagranicznych funduszy

inwestycyjnych

.

Stopy zwrotu

ponad 1000 funduszy polskich i zagranicznych w jednym

miejscu

.

Stopy zwrotu

ponad 1000 funduszy polskich i zagranicznych w jednym

miejscu

.