Od Barcelony do Budapesztu – Grzegorz Zatryb, Skarbiec TFI

W minionym tygodniu największy wpływ na rynki miało referendum w Katalonii, które doprowadziło do wzrostu napięcia na linii Madryt – Barcelona. Mimo wysiłków rządu Hiszpanii doszło ono do skutku, a bezpośrednim efektem były gwałtowne zamieszki, w których ranne zostały setki osób. Raczej nikt nie spodziewał się, że premier Rajoy ucieknie się do zastosowania tak radykalnych środków. Do urn udało się 42% uprawnionych, z czego podobno większość głosowała za niepodległością. Wydaje się, że Madryt przereagował, swoimi działaniami wywołując znacznie większe problemy, niż wynikłyby z samego referendum. Frekwencja nie oszałamia, a sposób liczenia głosów i ustalenie wyniku był łatwy do podważenia. Spread 10-letnich Obligacji Hiszpanii wzrósł w stosunku do bundów o 20 punktów w kulminacyjnym momencie, po czym stopniowo zaczął spadać i tydzień zakończył w okolicach 125 pb. Także wspólna waluta przejściowo osłabła, ale w połowie tygodnia sytuacja unormowała się.

Tydzień w żadnym wypadku nie był jednak nudny i jego ostatni dzień przyniósł dodatkową dawkę emocji. Były nią dane z amerykańskiego rynku pracy. Po raz pierwszy od sierpnia 2010 ubyło miejsc pracy po za rolnictwem, raport NFP wykazał ubytek o 33 tysiące, podczas gdy oczekiwano przyrostu o 80 tys. Prawdopodobnie analitycy niedoszacowali efektu dwóch huraganów, które nawiedziły Stany Zjednoczone. Ważniejsze były jednak informacje o bezrobociu i płacach. Stopa bezrobocia wyniosła 4,2%, wobec oczekiwanych 4,4% i była najniższa od lat 16. Odbyło się to przy wzroście stopy partycypacji do 63,1%, poziomu najwyższego od marca 2014. Także dynamika wynagrodzeń przerosła oczekiwania – w ciągu 12 miesięcy wzrosły o 2,9%, zaś konsens prognoz wynosi l 2,5%. Co więcej, zrewidowane w górę do 2,7% zostały dane za sierpień. W rezultacie rentowności 10-letnich amerykańskich papierów rządowych wzrosły z 2,36% do 2,4%. Dość szybko jednak powróciły do poziomu sprzed ogłoszenia danych. Reakcja rynku pokazuje, że nadal nie znajduje wielu zwolenników teza o nieuchronnym wzroście rentowności w ślad za wyższą aktywnością gospodarczą. Notabene, wskaźnik wyprzedzający koniunktury w przemyśle ISM we wrześniu był najwyższy od 12 lat i tylko 0,1 zabrakło mu do 60.

Również w Strefie Euro znakomite dane z USA zrobiły wrażenie tylko na kilka godzin. Rentowność bundów przez chwilę flirtowała z 0,5%, górnym przedziałem wahań w tym roku, aby pod koniec dnia wrócić do wyjściowych 0,45%. Nietypowo natomiast zachował się polski rynek obligacji. Po nudnym początku tygodnia, w czwartek rentowności zaczęły wzrastać, aby po amerykańskich danych sięgnąć 3,5% w przypadku dziesięciolatek. Potem, wraz rynkami bazowymi rentowności spadły, ale dzień zamknął się na poziomie o 8 punktów wyższym, podczas gdy w Niemczech i Stanach Zjednoczonych cały wzrost został oddany. To ciekawe zważywszy, że potrzeby pożyczkowe budżetu na ten rok są praktycznie pokryte, prognozy naszego PKB rewidują w górę wszelkie możliwe instytucje, zaś RPP nie cofa się ani o krok w swoim poglądzie o braku potrzeby podnoszenia stóp.

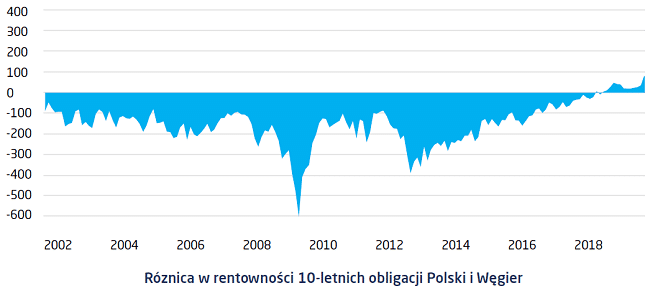

Uwagę zwraca fakt, że różnica w rentowności dziesięcioletnich polskich i węgierskich papierów jest najwyższa od grudnia 2002 roku. Przeciętnie była ona w tym okresie o 146 pb wyższa w przypadku papierów naszych bratanków. Obecnie jest o 80 punktów niższa. Prognoza inflacji na 2019 rok to 2,5% dla Polski i 3,1% dla Węgier. Oczywiście, bank centralny tego kraju luzuje politykę i niższa rentowność na krótkim końcu krzywej dochodowości byłaby w pełni uzasadniona. Ale papiery zapadające za 10 lat są wrażliwe przede wszystkim na oczekiwania inflacyjne. Te zaś powinny działać na korzyść naszego rynku. Wygląda więc na to, że międzynarodowy kapitał uwierzył w skuteczność wysiłków Narodowego Banku Węgier, który stara się spłaszczyć krzywą dochodowości tak bardzo jak to tylko możliwe, tworząc bardzo luźne warunki monetarne. W mojej opinii jest to anomalia, która zostanie skorygowana przez rynek. Dość szybko. Spodziewam się wzrostu zainteresowania polskimi obligacjami i spadku rentowności, być może poniżej 3,3% w przypadku papierów dziesięcioletnich.

Materiał zaprezentowany na stronie pochodzi od naszego partnera Skarbiec TFI.

FUNDUSZE SKARBIEC TFI W OFERCIE F-TRUST (DOSTĘPNE ONLINE NA PLATFORMIE FUNDUSZY):

[ft_funds_db towarzystwo=”5″ nofilter=”false”]Nota prawna Niniejszy dokument jest jedynie materiałem informacyjnym do użytku odbiorcy. Nie powinien być rozumiany jako materiał o charakterze doradczym lub jako podstawa do podejmowania decyzji inwestycyjnych. Nie powinien też być rozumiany jako rekomendacja inwestycyjna. Wszystkie opinie i prognozy przedstawione w tym opracowaniu są jedynie wyrazem opinii autorów w dniu publikacji i mogą ulec zmianie bez zapowiedzi. Skarbiec TFI SA nie ponosi odpowiedzialności za jakiekolwiek decyzje inwestycyjne podjęte na podstawie niniejszego opracowania. Wymagane prawem informacje dotyczące subfunduszy, w tym o czynnikach ryzyka inwestycyjnego znajdują się w prospekcie informacyjnym SKARBIEC FIO i Kluczowych Informacjach dla Klientów, dostępnych w siedzibie SKARBIEC TFI SA w serwisie skarbiec.pl i w sieci sprzedaży. Subfundusze nie gwarantują osiągnięcia określonego celu i wyniku inwestycyjnego, a uczestnik ponosi ryzyko utraty części wpłaconych środków.

Barometr gospodarczy (7-9 dzień każdego miesiąca)

Barometr gospodarczy (7-9 dzień każdego miesiąca)

Raport miesięczny (14-16 dzień każdego miesiąca)

Raport miesięczny (14-16 dzień każdego miesiąca)

Modele inwestycyjne (23-25 dzień każdego miesiąca)

Modele inwestycyjne (23-25 dzień każdego miesiąca)

Ranking funduszy (3-5 dzień każdego miesiąca)

Ranking funduszy (3-5 dzień każdego miesiąca)

Inwestuj przez internet w łatwy sposób (

masz do wybory ponad 1000 polskich oraz zagranicznych

funduszy inwestycyjnych

).

Inwestuj przez internet w łatwy sposób (

masz do wybory ponad 1000 polskich oraz zagranicznych

funduszy inwestycyjnych

).

Skorzystaj z zaawansowanej wyszukiwarki, która w łatwy

sposób pozwala odnaleźć się w naszej ofercie

ponad 1000 polskich oraz zagranicznych funduszy

inwestycyjnych

.

Skorzystaj z zaawansowanej wyszukiwarki, która w łatwy

sposób pozwala odnaleźć się w naszej ofercie

ponad 1000 polskich oraz zagranicznych funduszy

inwestycyjnych

.

Stopy zwrotu

ponad 1000 funduszy polskich i zagranicznych w jednym

miejscu

.

Stopy zwrotu

ponad 1000 funduszy polskich i zagranicznych w jednym

miejscu

.