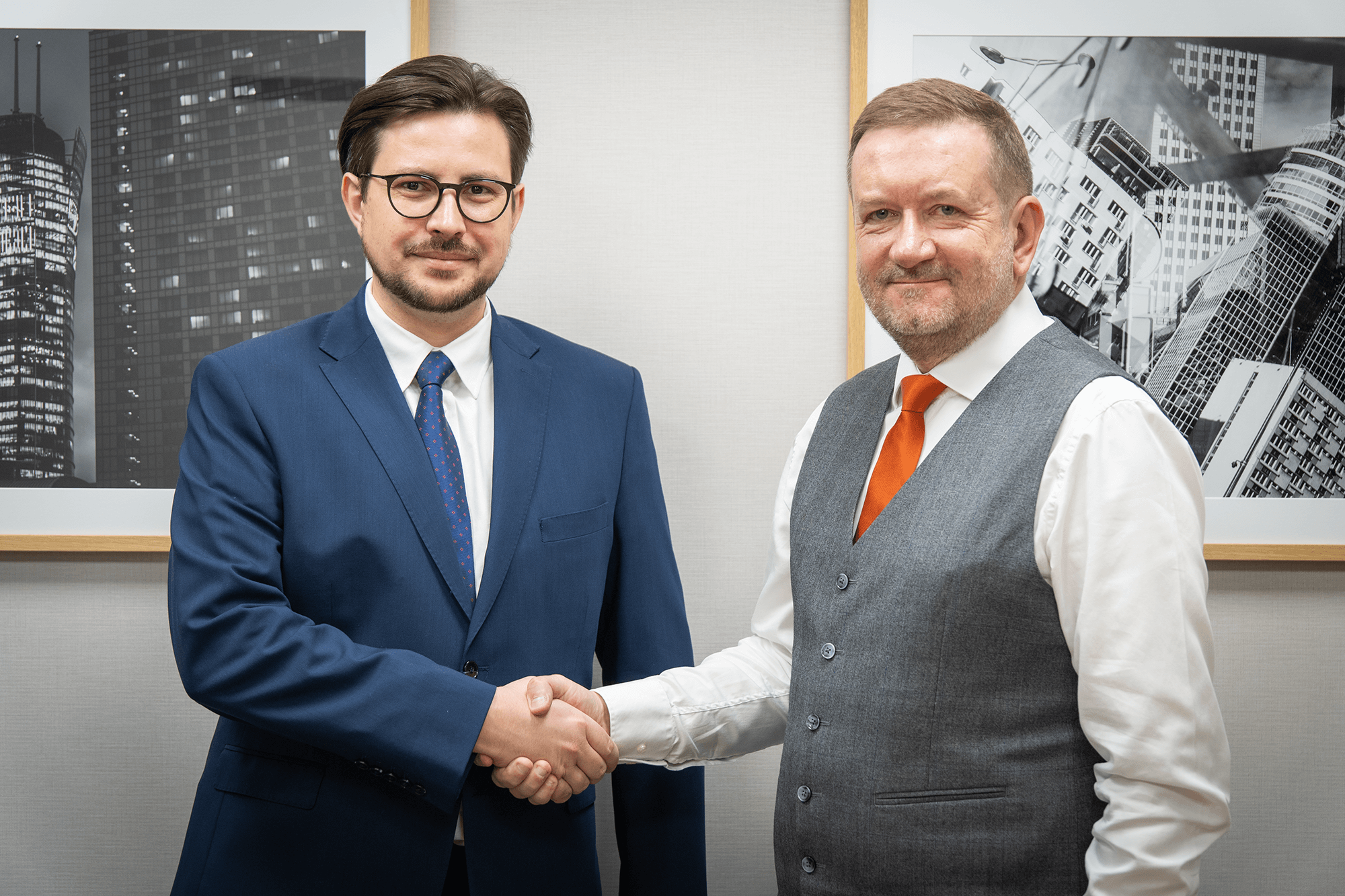

Tworzymy nową jakość – wywiad z Jakubem Strysikiem, prezesem Zarządu F-Trust i Markiem Rybcem, prezesem Zarządu iWealth

Z Jakubem Strysikiem, prezesem Zarządu F-Trust i Markiem Rybcem, prezesem Zarządu iWealth, o fuzji dwóch firm, ofercie dla doradców inwestycyjnych, ludzkim ego i stworzeniu najlepszej spółki zajmującej się dystrybucją produktów inwestycyjnych rozmawia Piotr Gajdziński.

Piotr Gajdziński: Połączenie się dokonało, fuzja F-Trust i iWealth stała się faktem…

Jakub Strysik:

Tak, choć z istotnym zastrzeżeniem. Wysłaliśmy wniosek do sądu o wpisanie nowej spółki do KRS i czekamy na decyzję.Piotr Gajdziński: Tymczasem, zanim przejdziemy do najważniejszych spraw, zajrzyjmy chwilę za kulisy. Czy na tej drodze, której pokonywanie trwało wiele miesięcy były jakieś ostre zakręty?

Jakub Strysik:

Zacznę od tego, że pomysł połączenia F-Trust z iWealth wyszedł od Marka. Pech chciał, że pojawił się on w momencie, gdy byliśmy po dużych zmianach korporacyjnych i jeszcze nie urządzaliśmy się w nowej sytuacji. Wymagało to więc od nas wzmożonego wysiłku. Warto było go podjąć, gdyż uznaliśmy propozycję Marka za biznesowo bardzo obiecującą. A ostre zakręty? Nie, takich nie było, choć oczywiście bywały momenty trudne. Nic zresztą dziwnego, spotkały się dwie organizacje długo już funkcjonujące na rynku, mające za sobą duże sukcesy, ale i pewien schemat funkcjonowania. Z drugiej strony spotkały się dwie organizacje i ludzie o podobnym modelu działania, bardzo zbliżonym sposobie myślenia o biznesie i często ze sobą współpracujące. Z Markiem znaliśmy się od dawna, pracowaliśmy razem w Związku Niezależnych Instytucji Finansowych, a w Grupie Caspar, której F-Trust jest częścią Marek jest znany z jeszcze odleglejszych czasów. Mniej znaliśmy się z Michałem Kurpielem, wcale nie znaliśmy Małgosi Anczewskiej, pozostałych osób z zarządu iWealth, ale w tych wypadkach lody zostały przełamane niemal natychmiast. Dzięki temu, choć w całym procesie były momenty trudniejsze, to jednak byliśmy wszyscy bardzo otwarci, a w mojej ocenie wszystkie rozmowy odbywały się w dużym wzajemnym zaufaniu. To może zabrzmieć zaskakująco, ale moim zdaniem pracowaliśmy nad połączeniem obu spółek w dużym komforcie. W tym sensie w komforcie, że do stołu usiedli ludzie o podobnym sposobie myślenia. Wchodzimy do nowej spółki z przekonaniem, że wykonaliśmy świetną pracę, która będzie procentowała w przyszłości. Wszyscy wiemy co mamy robić, podzieliliśmy się zadaniami i jesteśmy nastawieni bardzo optymistycznie. Moim zdaniem ten optymizm jest oparty na bardzo mocnych fundamentach.Marek Rybiec:

Ten proces rzeczywiście trwał kilkanaście miesięcy. Może to się wydawać długo, ale po pierwsze trzeba pamiętać, że właścicielem jednej z łączących się firm jest spółka giełdowa, co zawsze narzuca pewien reżim wydłużający cały proces. Natomiast przywołam w tym momencie moje doświadczenie z innych spółek, w których w przeszłości pracowałem i obserwowałem podobne procesy. Moim zdaniem one są zawsze pochodną dwóch rzeczy. Po pierwsze specyfiki biznesowej, po drugie ego osób zaangażowanych w tego typu rozmowy. Fuzja z założenia jest procesem trudnym, bo wchodzi się na terra incognita, ziemię nieznaną i nie wiadomo jakie niespodzianki nas tam czekają. My mieliśmy łatwiej, bo choć byliśmy dla siebie konkurencją, to jednak ze sobą współpracowaliśmy i zawsze zachowywaliśmy się wobec siebie fair. Znamy się zresztą od lat, dwadzieścia cztery lata temu Leszek Kasperski, twórca Grupy Caspar był moim szefem, z Krzysztofem Jeske, poprzednim prezesem F-Trust przez wiele lat również blisko pracowałem. Dlatego ustalenie wielu spraw dotyczących biznesu poszło nam gładko. Kwestie prawne, techniczne i operacyjne zajęły nam więcej czasu, bo jest to przecież materia bardzo skomplikowana, ale moim zdaniem z tym również poradziliśmy sobie bardzo dobrze.Piotr Gajdziński: Pozostała kwestia ego. Ponieważ też już pracowałem przy fuzjach to wiem, że jest to czynnik, którego nie można lekceważyć.

Marek Rybiec:

Z moich doświadczeń wynika, że ego może czasem wysadzić cały proces w powietrze. Tymczasem, chcę to podkreślić, bo to był absolutny fenomen, w wypadku fuzji F-Trust z iWealth w tym obszarze nie było żadnych problemów. Nikt nie przeszkadzał, nie stwarzał niepotrzebnych problemów, wszyscy dążyli do celu, a gdy pojawiały się kontrowersje, bo przecież nie mogło ich nie być, konsekwentnie dochodziliśmy do porozumienia. To znakomicie rokuje na przyszłość.Piotr Gajdziński: Jaka spółka wyłoni się z tych dwóch podmiotów?

Marek Rybiec:

Najlepsza!Piotr Gajdziński: Mam nadzieję. A coś więcej? Jaką macie wizję tego nowego podmiotu?

Jakub Strysik:

Staram się być ostrożny, ale też wierzę, że najlepsza. Natomiast pewne jest, że to będzie bardzo dobra spółka o niezwykle wysokim potencjale wzrostu. Mamy wspólną wizję, która jest wprawdzie bardzo ambitna, ale jednak realistyczna. Mamy dwie spółki, które dotąd w rankingach podmiotów zajmujących się niezależną dystrybucją zajmowały czołowe miejsca pod względem wielkości aktywów. Z połączenia wyłania się podmiot numer dwa na rynku, ale z dużo stabilniejszą pozycją i z ogromną energią, dużą chęcią do pracy oraz apetytem na kolejne sukcesy. Kiedyś powiedziałem, że będziemy awangardą na rynku i będę się tego sformułowania trzymał, bo chcemy być najlepszym miejscem pracy dla najlepszych, najlepiej merytorycznie przygotowanych ludzi chcących pracować w niezależnej bankowości prywatnej. Jeśli chcesz być niezależnym doradcą, pracować na własny rachunek, widzieć efekty pracy, nie mieć planów sprzedażowych, ale chcesz mieć komfort i swobodę działania, to nasza spółka będzie dla ciebie absolutnie najlepszym miejscem pracy. Mówię to z całą odpowiedzialnością. Oto wyłania się naprawdę duża spółka, bo będziemy mieli blisko stu doradców, ale jednocześnie spółka z płaską strukturą i bardzo kompetentnym, doświadczonym zarządem. Efektem tego będzie bardzo dobra komunikacja z naszymi doradcami, a jednocześnie elastyczność w działaniu.Marek Rybiec:

Nie mam wątpliwości, że stworzymy najlepszą w Polsce firmę niezależnej dystrybucji produktów inwestycyjnych. Żadnych.Piotr Gajdziński: Skąd to niezachwiane przekonanie?

Marek Rybiec:

Z F-Trust konkurowaliśmy od lat, ale zawsze była to konkurencja tworząca nową jakość. Pracowaliśmy razem, jak już wspomniał Kuba, w Związku Niezależnych Instytucji Finansowych oraz przy innych, istotnych dla rynku inicjatywach i zawsze przykładaliśmy ogromną wagę do dbania o Klientów, ich prawa, ale także o doradców. Bo na koniec dnia to właśnie oni są, albo nie są najlepszymi ambasadorami firm dystrybucyjnych wobec Klientów, ale i całego rynku kapitałowego. Jeżeli oni są traktowani po partnersku, wyposażeni w odpowiednią wiedzę i narzędzia, to mamy harmonijną współpracę. Mamy tego świadomość i dlatego jestem tak przekonany, że stworzymy najlepszą możliwą ekipę.Piotr Gajdziński: Doradcy są super ważni, rozumiem to, ale spółka będzie się zajmowała nieodpłatnym doradztwem finansowym, więc równie ważna jest także ekspertyza, która zostanie doradcom dostarczona.

Jakub Strysik:

Bardzo słuszna uwaga. Dotychczas w naszych spółkach funkcjonowały dwa działy analityczne, choć od pewnego czasu one już ze sobą współpracowały, poznawały swoją filozofię myślenia, podejście do rynku i produktów. Teraz połączymy działy analityczne obu spółek, więc pracujący w nich ludzie – a są to osoby z naprawdę dużą wiedzą i doświadczeniem – będą mieli więcej czasu i możliwości dostarczania doradcom i klientom profesjonalnej ekspertyzy.Marek Rybiec:

Wypracowaliśmy już model bardzo efektywnej współpracy przyszłego wspólnego działu analitycznego z doradcami oraz Klientami i jesteśmy przekonani, że wszystkim przyniesie to bardzo wiele korzyści.Piotr Gajdziński: Kolejna sprawa to platforma internetowa, podstawowy instrument kontaktu z Klientami oraz współpracy z doradcami.

Marek Rybiec:

Każda z łączących się spółek miała własne platformy, zresztą obie były bardzo dobre, świetnie spełniały swoją rolę, choć były skoncentrowane na nieco innych obszarach. Połączymy te doświadczenia i jestem przekonany, że stworzymy unikalną platformę jakiej w Polsce jeszcze nie ma. Ale chciałem na kanwie tych słów poczynić pewną uwagę, która wydaje mi się istotna. Fuzję dwóch firm z naszej branży często postrzega się wyłącznie jako proces łączenia aktywów będących pod ich administracją. A tu mamy do czynienia z czymś dalece ważniejszym – to jest połączenie potencjału ludzkiego i doświadczenia iWealth oraz F-Trust. Wrócę do tego, co już powiedział Kuba – w wyniku fuzji powstała spółka, która będzie miała nie tylko doświadczony, mocny merytorycznie zarząd, ale i grupę stu doradców, świetnie przygotowanych, dysponujących często przynajmniej kilkunastoletnim doświadczeniem w obszarze obsługi zarówno zamożnych klientów, jak i instytucji. To jest znakomity prognostyk na przyszłość.Jakub Strysik:

Dlatego to połączenie nie da się zamknąć w matematycznym twierdzeniu mówiącym, że dwa plus dwa daje cztery. Ten teraz połączony potencjał ludzki, menedżerski, z zakresu analizy ekonomicznej powoduje, że dwa plus dwa daje pięć. Przynajmniej pięć!Piotr Gajdziński: Co właściwie doradcy zyskają na tej fuzji?

Jakub Strysik:

Działalność takiej spółki jak nasza jest z jednej strony bardzo trudna i skomplikowana, ale z drugiej jest niezwykle prosta. Bo czego doradca oczekuje od spółki zajmującej się dystrybucją produktów inwestycyjnych? Swobody, najlepszych możliwych narzędzi – zarówno od strony operacyjnej, jak i systemowej – ułatwiających mu pracę i pozwalającej skupić się na kwestiach merytorycznych i budowie, co bardzo istotne, relacji z Klientem. Mówiąc krótko, spółka musi stworzyć doradcy takie stanowisko pracy, aby czuł się bezpieczny, mógł pracować łatwo i nieustannie mógł zwiększać swój potencjał. Wiemy to, a co więcej wiemy jak tego dokonać. Nadal będziemy rozwijać ofertę produktową, będziemy udoskonalać narzędzia, upraszczać procedury, szkolić – słowem: rywalizować jakością współpracy. A przy tym nadal pozostaniemy bardzo lukratywnym pracodawcą.Marek Rybiec:

Do tego trzeba dodać, że w nowej spółce nasi doradcy (z obu połączonych spółek) otrzymają nowe możliwości w zakresie oferty produktowej. Chodzi na przykład o obszar zarządzania aktywami, który znajduje się w grupie Caspar, co jest wielkim atutem wnoszonym w wianie do nowej spółki przez F-Trust. iWealth z kolei od wielu lat ma ofertę produktów dodatkowych, skupionych wokół nieruchomości, możliwości zakupu złota, finansowania. To są dla polskiego inwestora rzeczy naprawdę ważne i chętnie po nie sięga. Do tego dochodzi usługa pomocy prawnej przy tworzeniu fundacji rodzinnych, których popularność wśród zamożnych polskich Klientów dopiero nadchodzi.Jakub Strysik:

W tym biznesie jest wiele ważnych spraw, ale bez wątpienia o sukcesie decydują ludzie. Być może to brzmi jak slogan, wielu menedżerów różnych branż to mówi, ale w doradztwie finansowym nie ma i nigdy nie będzie niczego ważniejszego niż ludzie. Dlatego naszym doradcom zaproponujemy różne modele pracy, aby mogli wybrać takie, które w ich aktualnej sytuacji zawodowej, ale również życiowej są dla nich najwygodniejsze i najbardziej korzystne. I jeszcze jedno, co chcę bardzo mocno i stanowczo podkreślić. W nowej spółce nie będzie celów sprzedażowych. Nigdy nie pozwolimy, aby nasi doradcy – w tej sprawie również byliśmy od początku zgodni – pracowali pod presją jakiegokolwiek produktu, bo to odbiłoby się na jakości świadczonych usług i w ostatecznym rozrachunku uderzało i w doradców, i Klientów.Piotr Gajdziński: Porozmawiajmy jeszcze o Kliencie, czyli o polskim inwestorze, który jest w dużym stopniu nieufny wobec rynku kapitałowego i woli swoje oszczędności trzymać na lokacie bankowej, nawet jeśli na niej traci, bo jej oprocentowanie jest niższe od wysokości inflacji. Jak on skorzysta na połączeniu F-Trust i iWealth?

Marek Rybiec:

Jeśli mówimy o Klientach, którzy są już w naszych spółkach to są to ludzie, którzy kiedyś korzystali z usług banków, ale w pewnym momencie zdali sobie sprawę, że te instytucje mają duże ograniczenia, a poziom ich usług jest mało satysfakcjonujący i szukając innego podejścia znaleźli się w naszych spółkach. A jak nasz Klient na tym skorzysta to oczywiste – będzie miał do czynienia z najszerszą na polskim rynku ofertą produktową, na którą składają się otwarte i zamknięte fundusze inwestycyjne, strategie asset management, doradztwo w budowie portfela nieruchomości oraz wsparcie w pozyskaniu finansowania, zakupie złota fizycznego, a także w założeniu fundacji rodzinnych.Jakub Strysik:

I będzie współpracował, podkreślmy to jeszcze raz, z najlepszymi, najbardziej doświadczonymi doradcami jacy są dostępni na polskim rynku.Piotr Gajdziński: Pomówmy teraz o nowych Klientach. Jak ich zachęcić do inwestowania w te wszystkie instrumenty, które wymienił Marek?

Jakub Strysik:

Wspomniałeś, że bardzo wielu polskich Klientów trzyma swoje oszczędności w depozytach bankowych. To prawda, wolumeny, które spoczywają na lokatach bankowych są ogromne i przyprawiają o zawrót głowy, bo one mogłyby pracować na rynku kapitałowym ku uciesze ich właścicieli, a przy okazji przyczyniać się do wzrostu gospodarczego. Bolejemy nad tym, ale dostrzegamy jednak pewną zmianę. Po pierwsze, należy się spodziewać, że obecnie jesteśmy na szczycie jeśli chodzi o wysokość stóp procentowych, co oznacza, że należy oczekiwać ich sukcesywnego obniżania. Oznacza to oczywiście, już teraz zresztą widoczny, spadek oprocentowania lokat bankowych, a to otwiera drogę poszukiwaniom wyższej rentowności niż dają depozyty bankowe. My będziemy mieli najszerszą w Polsce ofertę takich produktów i w środowisku niższych stóp procentowych i niższego oprocentowania lokat będziemy bardzo atrakcyjną alternatywą. Po drugie, niedawne wydarzenia – pandemia Covid-19, wysoka inflacja, wojna w Ukrainie – spowodowały, że w Polsce doszło do istotnej zmiany: ludzie zaczęli się interesować naprawdę ważnymi tematami, a ekonomia jest w tym kontekście najważniejsza. Taka dyskusja jest bardzo korzystna, ona podnosi stan wiedzy polskiego społeczeństwa o ekonomii, powoduje, że ludzie zaczynają się bardziej interesować gospodarką. Takie firmy jak nasze będą beneficjentami tej zmiany. Oczywiście to się nie stanie natychmiast, to jest proces, który trzeba liczyć na lata, ale jednak już nie na dziesięciolecia jak jakiś czas temu.Piotr Gajdziński: Długo już rozmawiamy, a tymczasem ani razu nie padła nazwa nowej spółki, która powstała z połączenia F-Trust i iWealth.

Jakub Strysik:

Najzupełniej świadomie. Do stworzenia docelowego brandu zaprosimy naszych pracowników. Nie robimy tego dla zabawy, to po prostu obrazuje nasze podejście do wszystkich osób zatrudnionych w nowej spółce. Zależy nam, aby ten nowy byt był, proszę wybaczyć górnolotność tego stwierdzenia, naszym wspólnym miejscem, aby wszyscy czuli, że go tworzą, są jego ważną częścią, że wspólnie budują jego przyszłość. Nazwa ma być efektem wspólnej pracy i pochodną filozofii, którą kierujemy się w stosunku do naszych pracowników, a tymczasowa nazwa spółki brzmi F-Trust iWealth. Rozmawiał Piotr Gajdziński.Zobacz także:

NOTA PRAWNA

Wszelkie materiały zawarte w niniejszym opracowaniu stanowią własność F-Trust S.A. i mają wyłącznie charakter informacyjny oraz reklamowy. W szczególności nie stanowią one oferty w rozumieniu art. 66 Kodeksu cywilnego, zaproszenia do zawarcia transakcji na instrumentach finansowych, bądź rekomendacji inwestycyjnej. Przedmiotowe materiały nie stanowią także porady inwestycyjnej, ani jakiejkolwiek innej formy zalecenia inwestycyjnego dotyczącego danego instrumentu finansowego, a także jakiejkolwiek innej porady, w szczególności prawnej bądź podatkowej. Materiały zamieszczone w niniejszym opracowaniu nie powinny stanowić podstawy jakiejkolwiek decyzji inwestycyjnej. Odwołania w niniejszym opracowaniu do akcji, obligacji i innych instrumentów finansowych bądź grup takich instrumentów, stanowią jedynie odniesienia do szeroko rozumianych rynków i nie stanowią podstaw do jakichkolwiek decyzji inwestycyjnych. Wszelkie wyniki inwestycyjne przedstawione w ramach niniejszego opracowania w chwili jego publikacji mają charakter historyczny i nie stanowią gwarancji uzyskania podobnych w przyszłości. Informacje zamieszczone w materiale zostały przygotowane na podstawie źródeł własnych. F-Trust S.A. nie ponosi odpowiedzialności za ewentualne błędy lub braki w niniejszym opracowaniu, ani za jakiekolwiek decyzje inwestycyjne podjęte w związku z tym opracowaniem.

Barometr gospodarczy (7-9 dzień każdego miesiąca)

Barometr gospodarczy (7-9 dzień każdego miesiąca)

Raport miesięczny (14-16 dzień każdego miesiąca)

Raport miesięczny (14-16 dzień każdego miesiąca)

Modele inwestycyjne (23-25 dzień każdego miesiąca)

Modele inwestycyjne (23-25 dzień każdego miesiąca)

Ranking funduszy (3-5 dzień każdego miesiąca)

Ranking funduszy (3-5 dzień każdego miesiąca)

Inwestuj przez internet w łatwy sposób (

masz do wybory ponad 1000 polskich oraz zagranicznych

funduszy inwestycyjnych

).

Inwestuj przez internet w łatwy sposób (

masz do wybory ponad 1000 polskich oraz zagranicznych

funduszy inwestycyjnych

).

Skorzystaj z zaawansowanej wyszukiwarki, która w łatwy

sposób pozwala odnaleźć się w naszej ofercie

ponad 1000 polskich oraz zagranicznych funduszy

inwestycyjnych

.

Skorzystaj z zaawansowanej wyszukiwarki, która w łatwy

sposób pozwala odnaleźć się w naszej ofercie

ponad 1000 polskich oraz zagranicznych funduszy

inwestycyjnych

.

Stopy zwrotu

ponad 1000 funduszy polskich i zagranicznych w jednym

miejscu

.

Stopy zwrotu

ponad 1000 funduszy polskich i zagranicznych w jednym

miejscu

.